フィガロジャポン2021年7月号から「美しい投資術」を連載している、個人投資家/資産運用アドバイザーの廣田里那さん。

今回の相談者は、定年後の生活を見据えて現在の預金をどのくらい運用すべきかを知りたいという51歳の女性。また、すでに運用している内容についても見直したいそうです。

今月の投資相談

定年退職に向けて、貯蓄を運用に回す理想の割合は?

Z子さん(51歳・独身) 会社員

年収 約500万円(手取り) 貯金 約1,800万円

IT企業で事務の仕事をしており、離婚後に実家で母と暮らしています。現在、51歳なので、そろそろ定年も視野に入ってきたところ。10年前に年金保険加入、それ以降は特に資産運用をしてこなかったのですが、母の証券口座の手続きをきっかけに、地方銀行の証券会社でiDeCoとNISA口座を開設。2021年頃から少しずつ運用を始めています。ただ、後から手数料が高いことや、購入できる投資信託の種類が少ないことに気付き、ネット証券への変更を検討中です。65歳くらいで念願の平屋を建てることが夢。その実現に向けて、預金からどのくらい、どのような運用をするべきでしょうか?

1カ月の収支

収入 ▶ 約¥300,000(手取り)

支出 ▶ 約157,000

- ▼固定費

約¥49,000 - 居住費

¥ 0 - ※実家で親と同居

- 光熱費

¥27,000 - 通信費

¥7,000 - 医療保険

¥ 5,000 - ※解約しようか悩み中

- 自動車

¥10,000 - ▼変動費

約¥108,000 - 食費

¥30,000 - 交際費

¥20,000 - 交通費

¥0 - 趣味・娯楽

¥ 20,000 - 日用品

¥10,000 - 衣服・美容

¥ 23,000 - 健康・医療

¥ 5,000 - ▼貯蓄

- 銀行貯金

¥100,000 - ※年2回の賞与は別途旅行貯金に

- ▼運用

- iDeCo

¥23,000

---fadeinpager---

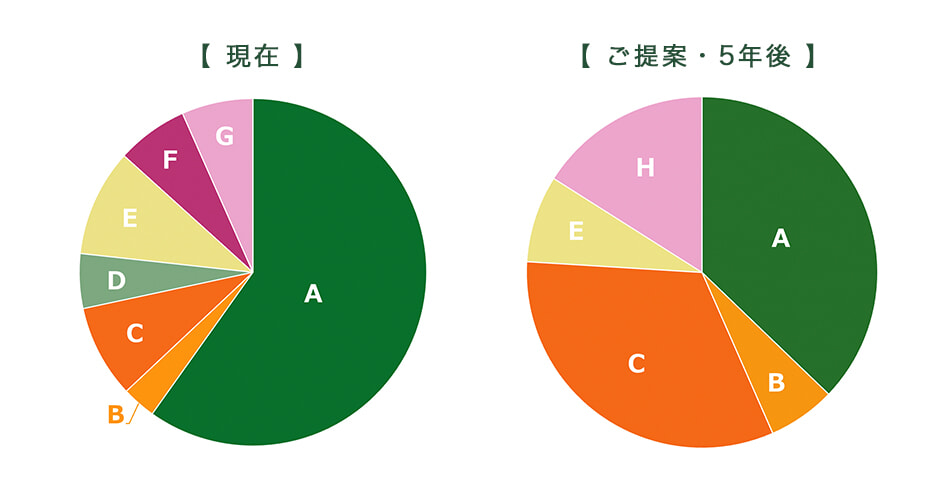

資産運用の見直しとご提案

総資産 約3,008万円(2024年5月現在)

- A銀行預金

約1,800万円

→うち960万円をNISA成長投資枠の資金に充てる。 - BiDeCo(S&P500)

約95万円 - CNISA成長投資枠(バランスファンド)

約260万円

→現在の証券会社窓口でのNISA口座を商品数の多いネット証券に移管し、別のバランスファンドに変更しては。株式と債券で「攻めと守り」を考えた資産配分が可能に。年間240万円×4年=960万円

銘柄例: ニッセイ・インデックスバランスファンド(4資産均等型)

国内と先進国の株式と債券に各約25%ずつ投資している銘柄。

銘柄例:DCインデックスバランス(株式60) 国内・海外株式60%、国内・海外債券40%の組み入れ比率で4つの資産に投資を行なう銘柄。 - D旧一般NISA(テクノロジー株式ファンド・25年満期)

約153万円 →満期後、NISA成長投資枠で類似する投資信託やETFに変更しても良い。その場合、Cの960万円の枠から150万円を使う。

銘柄例:楽天・NASDAQ-100インデックス・ファンドやiシェアーズ グローバル・テクノロジー ETF(IXN)- E債券(社債・29年満期)

300万円

→満期後、同じ企業もしくは別企業の社債に再投資を検討しては。高い格付けのある企業であれば、株式投資よりもローリスクの運用が可能に。 - F年金保険(29年満期)

200万円 - G終身保険(29年満期)

200万円

→F もG も解約金が発生するため満期まで継続。満期後は現預金として保管し、相場の状況を見ながら投資に充てるかどうか検討を。 - HNISAつみたて投資枠

600万円

→毎月銀行預金にしている10万円をバランスファンド、もしくは全世界株式やS&P500の投資信託へ。月10万円×5年=600万円

▼新規ご提案

定年までの期間は10年から15年、リスクの高い投資は大きな損失を招く可能性があり、リカバリーの時間も限られます。そのため、「攻めと守りのバランスを考えた資産配分」が重要です。おすすめは、一般的に低リスクで安定している「債券」と、高いリターンを期待できる「株式」を組み合わせた資産のポートフォリオです。ただ、定年が近いからといって債券の割合を大きくすると、トータルのリターンが低くなる可能性が高いのでもったいないです。債券40%、株式60%くらいが理想ではないでしょうか。徐々に債券の比率を増やしてリスクを軽減しましょう。

生活防衛費を考慮しても、総資産のうち1,500万円は投資に回せそうですが、51歳という年齢を考えると、1,000万円程度の運用が適切だと思います。銀行預金のうち960万円をNISAの投資資金に充てると良いでしょう。なるべく早めに手数料が高い証券会社を解約して、楽天証券やSBI証券で購入できるバランスファンドに変更するのが良い選択です。バランスファンドは、株式と債券の両方を組み込んでいるため、分散投資が可能。最短5年でつみたてNISA枠を使い切ることを目標とするなら、毎月銀行預金に回している10万円をそのままNISAのつみたて投資枠へ充てると良いと思います。その他、現在の投資に関する見直し案は、上記「資産運用の見直しとご提案」の図で詳しく説明していますので、そちらをご確認くださいね。

バランスファンドとは、株式や債券など複数の資産を組み合わせた投資信託のことです。株式で構成されるS&P500やオールカントリーなどの投資信託と異なり、ひとつの投資信託を購入するだけで、株式以外の資産にも分散投資できるところが特徴。ハイリスク・ハイリターンの株式と、ローリスク・ローリターンの債権などを組み合わせることでリスクとリターンのバランスを調整します。バランスファンドの種類は、リスクを抑えたもの(債券の比率が高いもの)から、リターンを追求するもの(株式の比率が高いもの)まで、さまざまな投資方針があります。投資家は自分のリスク許容度や投資目的に合わせて選択できます。

※資産運用の相談者を募集中!

貯蓄や運用している資産について、お悩みや見直したいことがありましたらぜひご応募ください。収支全体のチェック、もしくは投資のみのご相談、どちらでもお受けいたします。応募はこちら。

【免責事項】

この記事や情報は、特定の銘柄への投資を推奨または勧誘するものではなく、あくまで参考情報であり、将来の成果を示唆、あるいは保証するものではありません。

投資には信用リスク、価格変動リスク、為替変動リスク、カントリーリスクなどが存在します、商品を購入または投資する際には、各金融機関の提供情報を必ず確認し、自己責任でご判断ください。

掲載記事や情報に基づいて生じた損害について、当サイトは責任を負いません。

text: Yoko Sueyoshi

個人投資家/資産運用アドバイザー。1990年、パリ生まれ。現地高校卒業後、お茶の水女子大学に進学し、東京に移住。日系商社に勤めた後、通訳、金融会社を経て、個人投資家に。

instagram:@lina_saint.germain