フィガロジャポン2021年7月号から「美しい投資術」を連載する、個人投資家/資産運用アドバイザーの廣田里那さん。

今回の相談者は、子育てで時短勤務中の43歳。毎月の貯蓄額の変動が大きく、教育資金や老後資金が不安、でも何をどう始めればいいのか、とお悩み中です。

今月の投資相談

40代からの教育資金と老後資金はどう準備する?

TGさん(43歳・既婚・子ども1人) 会社員

世帯年収 約700万円(手取り)

世帯貯金 約1,400万円

現在夫婦でお財布をひとつにしており、貯金は1,400万円ほどあります。ほとんどは夫が以前の会社を辞めた際にもらった退職金です。現在、私は育児で時短勤務中のため月給が数万円少なく、夫も転職で収入がやや下がりました。月々の貯蓄額は2~12万円と変動が大きく、計画的とは言えません。また、NISAや確定拠出年金を利用してはいるものの、その仕組みや運用方法について十分に理解しないまま、なんとなく続けています。息子はまだ2歳ですが、成長していくにつれ教育資金も必要になりますし、自分たちの老後資金など、考えなければならないことが山積みです。現在の収支や貯蓄額で将来安心と言えるのか......保険の見直しも含めて、しっかりとライフプランを立てたいと考えています。

1カ月の収支

世帯収入 ▶ 約¥540,000(手取り・夫妻各¥270,000)

支出 ▶ 約523,000

- ▼固定費

約¥234,000 - 居住費(住宅ローン)

¥104,000 - →住宅ローン残り31年。

- 光熱費

¥30,000 - 通信費

¥10,000 - 保険

¥ 30,000(夫妻各¥15,000) - →金額が大きいので見直しを。一部払い済みにしてNISAで運用しては。

- 自動車

¥ 60,000 - ▼変動費

約¥275,000 - 食費

¥50,000 - 交際費

¥20,000 - 交通費

¥20,000 - 趣味・娯楽

¥ 30,000 - 日用品

¥15,000 - 衣服・美容

¥15,000 - 健康・医療

¥ 15,000 - 教養・教育

¥ 50,000 - →毎月¥15,000の子ども手当を運用しては。

- その他

¥60,000 - ▼貯蓄

¥20,000~120,000(月によって変動) - ▼運用

- 確定拠出年金

¥14,000(夫) - →継続する。

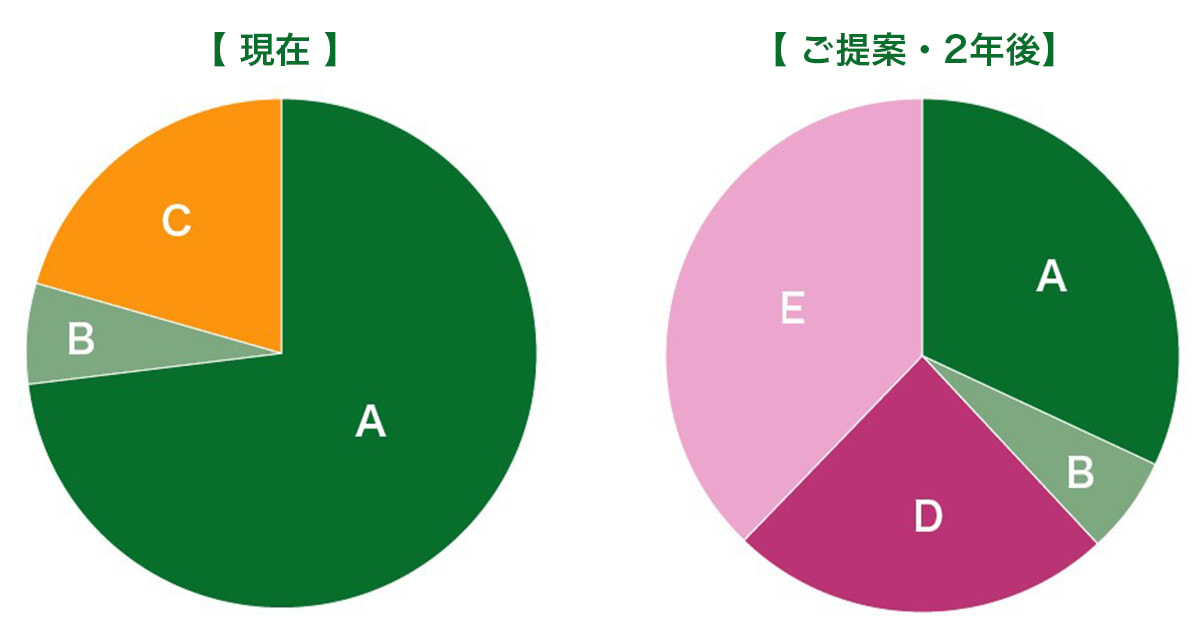

運用のご提案

教育資金は高校生以降の学費1,000万円を用意。老後資金は、仮に退職を65歳として、最低限のひとり2,000万円を目指す。

- A貯金

約1,400万円→約680万円 - B確定拠出年金(S&P500)

約124万円→約158万円

※利益別 - C旧NISA(妻)(投資信託・米国株式)

約390万円→0円 - DNISA①(妻)

510万円

・つみたて投資枠(全世界株式) 5万円×2年=120万円

毎月の子ども手当1万5,000円に、たとえば変額保険にしていた分などから約3万5,000円を足して、月5万円を中学卒業時まで運用。

年利5%で運用できたとして、5万円×13年間=780万円→約1,091万円に。 ・成長投資枠(S&P500) 390万円

老後資金として、Cの旧NISAが一般口座に移行される前に売却し、同じ米国株式で手数料が低い投資信託を選択し運用。 年利7%で運用できたとして、(240万円+150万円)×22年間→約1,799万円 - ENISA②(夫の口座を開設)

720万円

・つみたて投資枠(S&P500もしくは全世界株式)10万円×2年=240万円

・成長投資枠(全世界株式)240万円×2年=480万円

どちらも老後資金として、貯蓄からまず2年間、720万円分を運用する。

年利5%で運用できたとして、720万円×22年間→約2,100万円

▼新規

老後資金はNISA①の成長投資枠と合わせて約3,899万円に。

教育資金と老後資金の準備、どちらの心配も尽きないものですよね。不安を払拭するためにも、まずはライフプランを立てて、将来設計の土台を築きましょう。最初に、教育資金と老後資金がいつ、いくら必要なのかを明確にします。お子さまの進路や理想の老後によって大きく変わるので、しっかりと把握することが重要です。

次に、無駄な支出を見直しましょう。保険は最適化の余地があります。新変額保険はNISAへの変更を検討し、がん保険や家計保証定期保険などは保障内容の重複を見直して保険料を抑えると良いと思います。1,400万の貯金は生活防衛費として680万円を残し、残りの720万円を老後資金に向けてまず2年間、NISAで運用することを検討してみて下さい。

教育資金には、つみたてNISAを活用し、手数料が安く、比較的低リスクといわれる全世界株式などの投資信託を選ぶことをおすすめします。老後資金には、確定拠出年金の継続に加え、NISAの成長投資枠での一括投資も有効な手段です。長期保有を前提に、じっくりと資産形成を目指しましょう。

株価の変動はつきものですが、長期的な視点を持ち、冷静に対応することが重要です。投資の鉄則として知られる「長期・分散・つみたて」の手法を貫くことで、急落局面でも冷静さを失わずに対処できるはずです。

「長期・分散・積立」は、幅広い層に支持される投資戦略です。「長期」は、資産を長期間保有することで、短期的な市場の変動に左右されずに資産を増やす方法です。「分散」は株式や債券、不動産など複数の異なる投資先に資金を分けてリスクを分散させる方法です。「積立」は、一定額をコツコツと積み立てるように投資することで、平均購入単価を引き下げる効果が期待できます。これらを組み合わせることで、雪だるま式に利益が利益を生む複利効果が働き、長期的には大きな資産を形成できる可能性があります。

※資産運用の相談者を募集中!

貯蓄や運用している資産について、お悩みや見直したいことがありましたらぜひご応募ください。収支全体のチェック、もしくは投資のみのご相談、どちらでもお受けいたします。応募はこちら。

【免責事項】

この記事や情報は、特定の銘柄への投資を推奨または勧誘するものではなく、あくまで参考情報であり、将来の成果を示唆、あるいは保証するものではありません。

投資には信用リスク、価格変動リスク、為替変動リスク、カントリーリスクなどが存在します、商品を購入または投資する際には、各金融機関の提供情報を必ず確認し、自己責任でご判断ください。

掲載記事や情報に基づいて生じた損害について、当サイトは責任を負いません。

text: Yoko Sueyoshi

個人投資家/資産運用アドバイザー。1990年、パリ生まれ。現地高校卒業後、お茶の水女子大学に進学し、東京に移住。日系商社に勤めた後、通訳、金融会社を経て、個人投資家に。

instagram:@lina_saint.germain